央行首度发放金控牌照引起热议,但是金控牌照“僧多粥少”局面仍然明显。地方金控企业要如何找准优势、早做准备获得央行“青睐”、实现持牌?请看央行“青睐”的金控企业持牌密码!

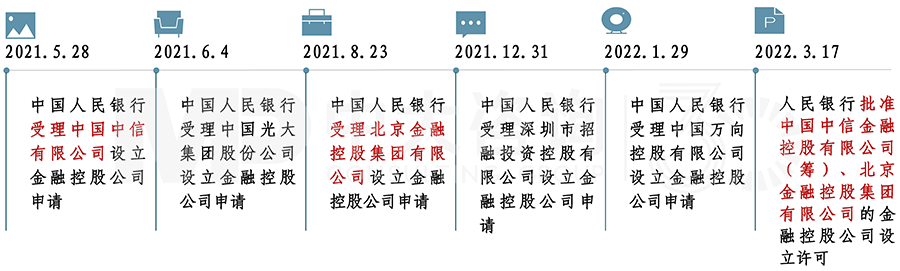

今天(3月17日),人民银行批准了中国中信金融控股有限公司(筹)和北京金融控股集团有限公司的金融控股公司设立许可,上述两家公司也成为首批通过行政许可申请的金控公司。与此同时,受理申请的金控公司尚有3家,分别为中国光大集团股份公司、中国万向控股有限公司和深圳市招融投资控股有限公司。

首批金控牌照的发放,让多年来备受关注的金控平台转型再一次迎来“风口”。纵观市场,中大咨询认为,金控牌照“供给少”与拟申领金控牌照群体“需求多”间的“供需”矛盾将是未来一段时间金控行业,特别是金融实力“刚刚过线”的地方金控,所面临的“核心议题”。

图1 金控公司受理申请及审批通过时间图

据中大咨询统计,自2020年11月1日《金融控股公司监督管理试行办法》实施以来,央行受理申请的“正规军”金控公司有5家,已经通过行政许可申请的有2家。然而,以打造金控公司为目标或有申领金控牌照意愿的“预备役”金控公司总量接近100家,“供需矛盾”十分尖锐。

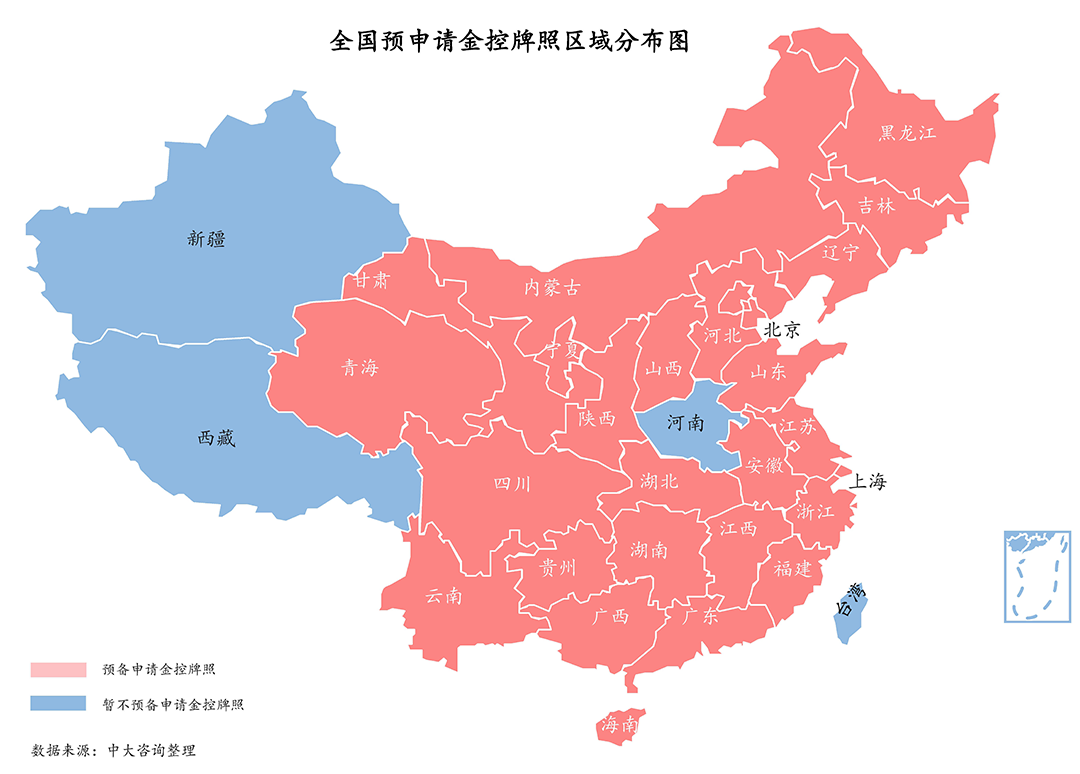

中大咨询进一步梳理发现,全国近九成的省份(自治区、直辖市),以及大多数的省会城市、计划单列市和经济强市都意欲组建金控公司,或在现有“预备役”金控公司的基础上进行整改并申领金控牌照。部分东部沿海省份和中西部省份出于争夺区域金融中心定位的目的,甚至积极谋求“省级金控+省会城市市级金控”的双金控布局。因此,我们认为金控牌照之争在未来2年内将愈发激烈。

图2 全国预申请金控牌照区域分布图

“申请持牌热”在金控行业内已经不是什么秘密了,但是申请持牌背后的逻辑究竟是什么?在金控牌照“供需矛盾”紧张的局面中,金融资源和实力相对薄弱的地方金控平台又该如何“弯道超车”获得央行的“青睐”,成功申请牌照呢?中大咨询国有资本与金融管理团队(FCM)为您解码地方金控申请持牌的“关键成功要素”。

一、“预备役金控”为什么想“转正”成为“真金控”?

金控牌照具备极强的资源吸附性,是提升区域发展能级、优化金融监管模式、实现高质量发展的抓手。

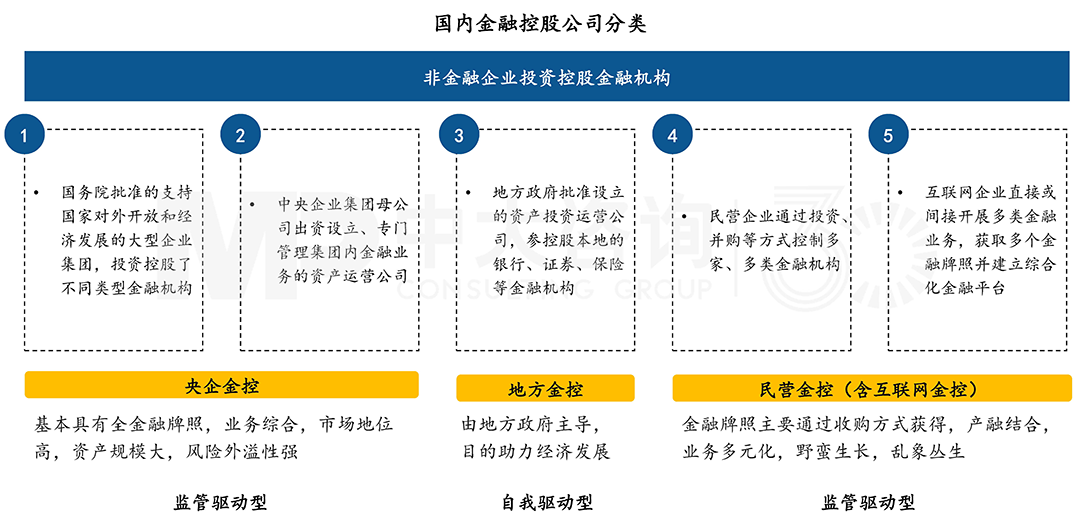

目前,“预备役”金控公司主要存在“监管驱动型”及“自我驱动型”两种形式:“监管驱动型”金控公司属于硬件已满足监管要求,如不申请金控,则将进行整改;而“自我驱动型”金控公司属于需通过资源整合满足标准,方可提交设立金控公司行政许可申请。

图3 金控公司分类

在“预备役”金控公司中,“自我驱动型”金控公司占大部分,“自我驱动型”金控公司申领金控牌照意愿强也是多方利益博弈的结果。

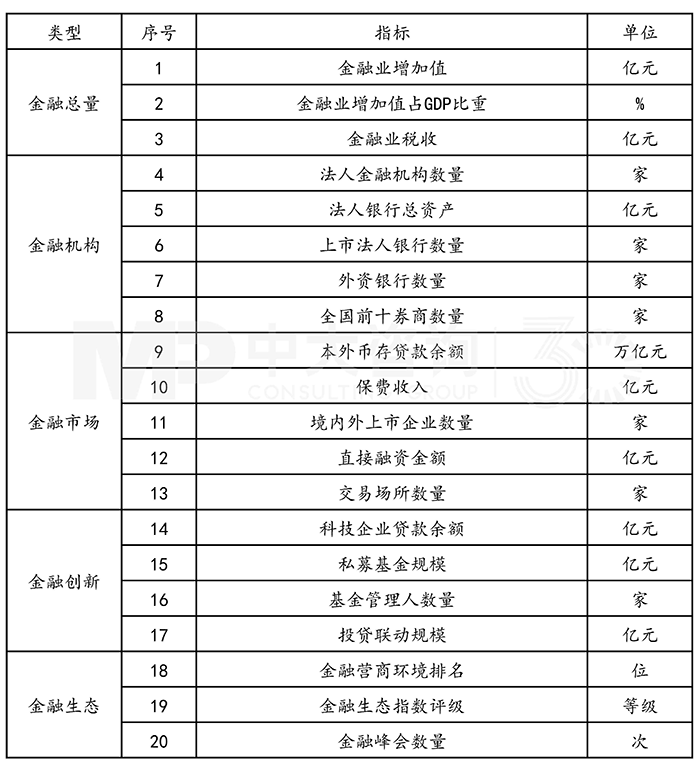

第一,于区域层面,地方政府需要一个金融资源的“抓手”和“平台”,以更好地服务地方经济高质量发展。因此,多数以打造区域金融中心为目标的城市,地方金控公司都会被寄予厚望,成为打造区域金融中心的重要抓手。近年来,多地均提出要打造区域金融中心并出台相关实施方案,例如武汉出台《武汉市打造区域金融中心实施方案(2021—2025年)》,要求加快完善金融机构、金融市场、金融创新、金融生态等体系,提升金融业增加值占比、法人金融机构数量。

表1武汉打造区域金融中心主要指标

数据来源:《武汉市打造区域金融中心实施方案(2021—2025年)》

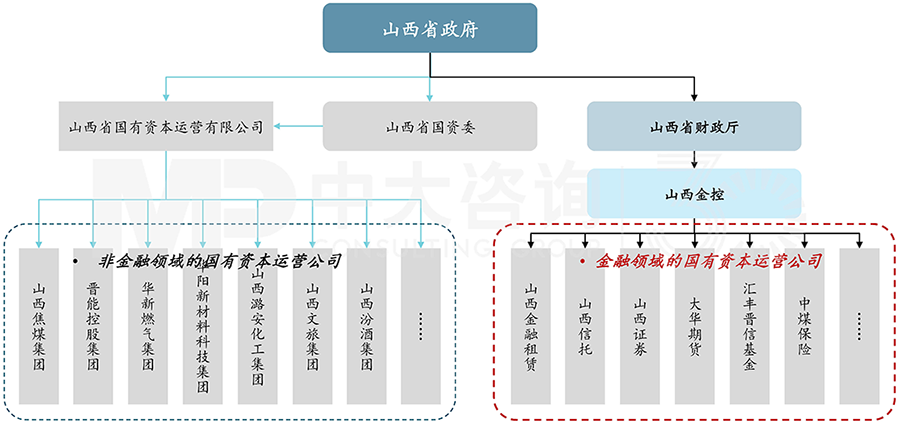

第二,于监管层面,国有金融资本统一监管、健康发展的导向十分明确。2018年6月,中共中央、国务院印发《关于完善国有金融资本管理的指导意见》,明确提出由财政部门集中统一履行国有金融资本出资人职责,通过打造金控平台实现国有金融资本统一管理。各省市相关政策方案陆续出台,其中,江苏、山东、广州等地已完成国有金融资本划拨事宜,山西省、厦门市等部分省市则以指导意见出台为契机,组建地方金控公司统筹管理区域金融资本,打造金融领域的国有资本投资、运营公司。

图 4 山西省省属国资布局及监管体系

资料来源:公开数据整理

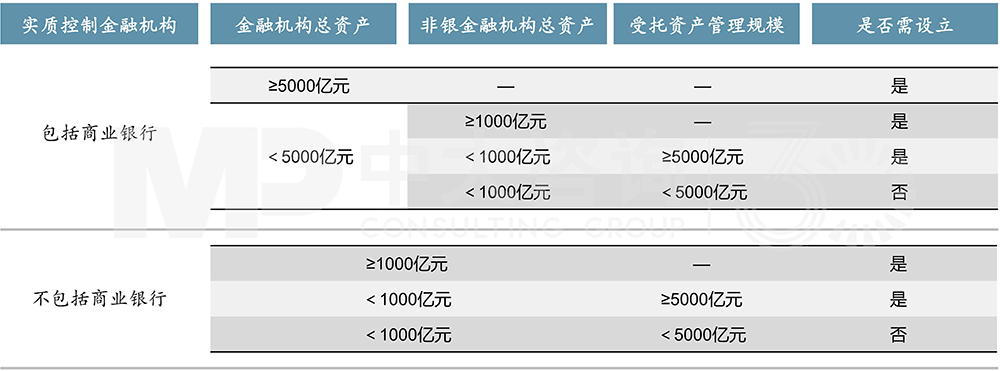

第三,于牌照层面,金控牌照的“稀缺性”与“窗口期”吸引金控类企业“摩拳擦掌”。与央行认定的六大类金融机构类似,金控牌照自身也具备稀缺性且申请标准高,牌照申请存在窗口期。《金融控股公司监督管理试行办法》在控制金融机构类型数量、总资产或受托管理资产规模、注册资本金等方面提出了较高要求,对于拟申领金控牌照的企业集团而言,准入门槛较高导致申领难度大,也导致未来能获取央行金控牌照的企业集团实属凤毛麟角。

表 2《金融控股公司监督管理试行办法》相关资质要求

资料来源:《金融控股公司监督管理试行办法》

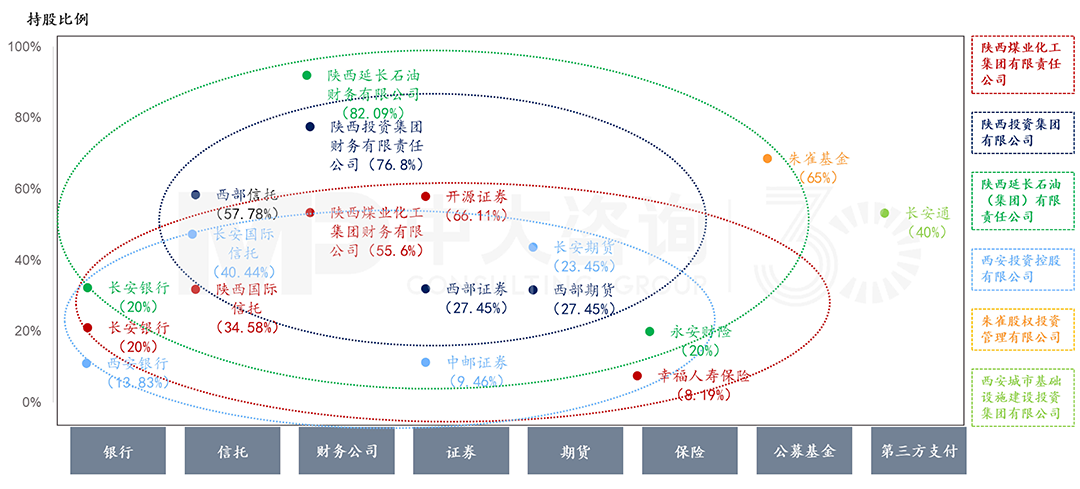

第四,于企业层面,地方金融机构资源整合的内生动机十分强烈。当前,各地方的金融机构牌照资源呈分散状态,相当部分金融牌照资源散落在地方产业集团手中,“预备役”金控公司普遍未取得两个或两个以上不同类型核心持牌金融机构的实质控制权。由于区域金融资源呈分散状态,因此,打造持牌金控公司能为企业集团在整合区域金融资源提供便利,提升金融资源配置的优先度。

图 5 陕西省省属企业金融资源分布

资料来源:公开数据整理,数据截止2020年12月底

二、是不是所有的区域都适合打造金控?

实际上,能做金控的只会是小部分个体。

虽然各地在打造持牌金控公司方面具备很强的自我驱动力,但中大咨询认为“二八法则”在金控行业仍然适用——并非所有区域都适合申领金控牌照,能通过央行行政许可申请的只会是小部分个体。

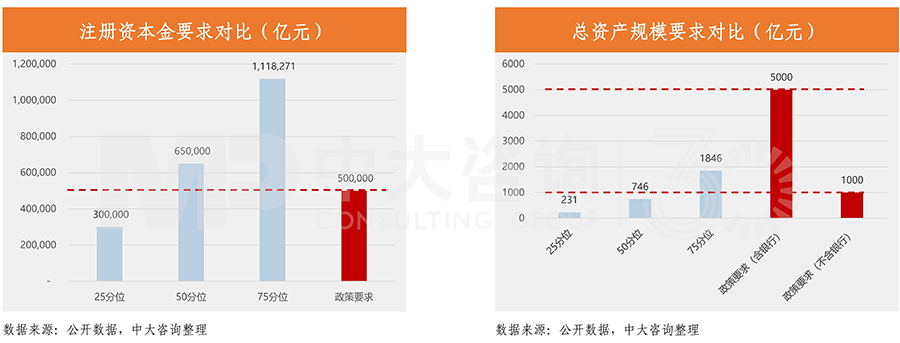

原因一:申领金控牌照的要求高,现有资源资质与监管要求差距大。

《金融控股公司监督管理试行办法》对非金融企业设立金融控股公司在注册资本金、总资产规模提出要求,“预备役”金控公司中超半数可满足注册资本金要求,但在总资产规模、控制金融机构数量方面仍存在短板。

图 6 样本“预备役”金控公司与监管要求资质对比

资料来源:公开数据整理,数据截止2020年12月底

原因二:弥补差距难度也大。

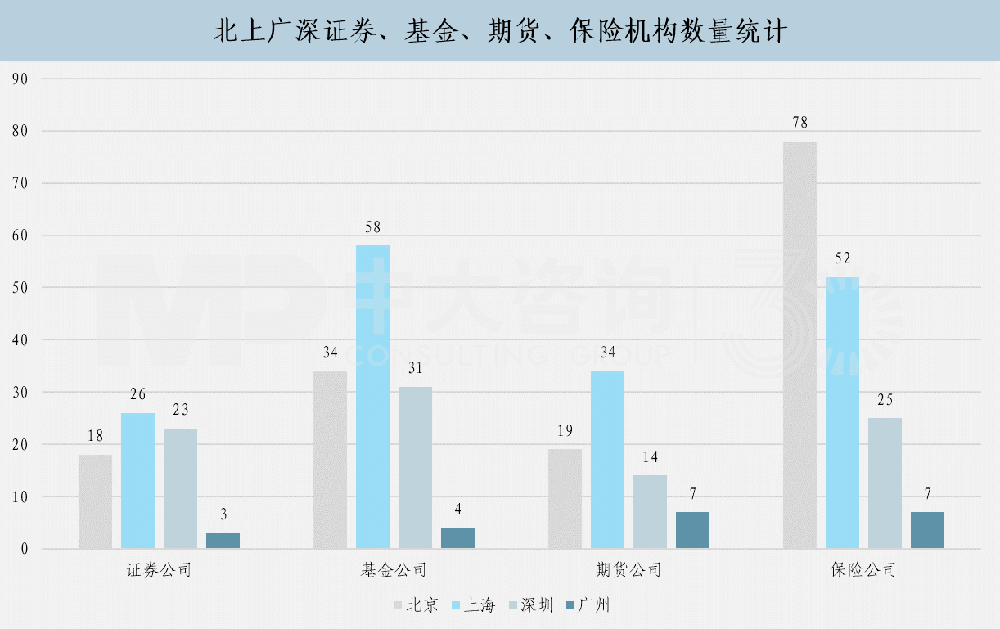

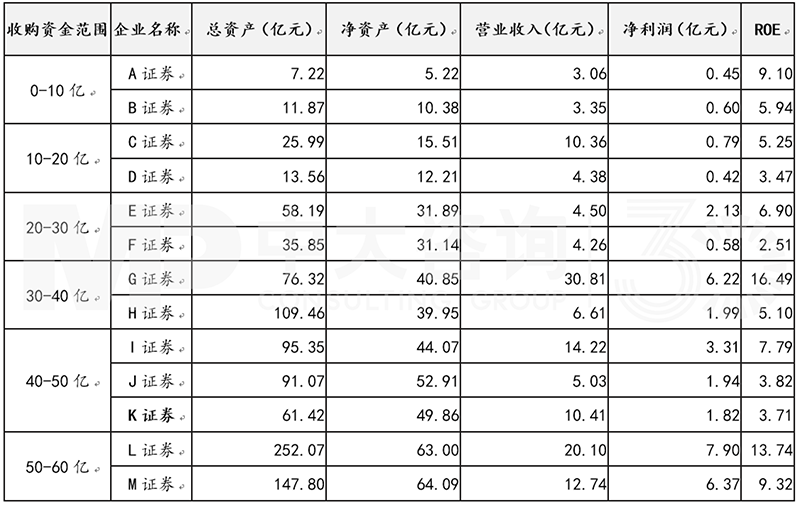

金控牌照的稀缺性在于构筑金控牌照基础的六大类金融机构牌照,六大类金融机构牌照资源争夺属于存量争夺,基本没有增量,且相关资源更多集中在一线城市。目前来看,银行类金融牌照资源相对较丰富,获取可能性较大,但其他类金融牌照资源稀缺,获取难度较大,因此,相当部分“预备役”金控公司将会“卡”在如何获取第二类金融机构牌照的节点上。

表 3 六大类金融机构现有数量统计

资料来源:公开数据整理,数据截止2021年12月底

图 7 四大一线城市部分法人金融机构对比

资料来源:公开数据整理,数据截止2020年12月底

存量争夺意味着机会更少、竞争更强,获取牌照所付出的成本较高,在当前地方财政资金收紧的背景下,获取六大类金融牌照的难度将会不断增大。

表 4 部分证券公司收并购资金分析

数据来源:公开数据整理,截至2020年12月底

那么,地方“预备役金控”如何才能得到央行“青睐”,跻身“真金控”行列?

中大咨询认为,虽说磨刀不误砍柴工,但“出名”(申筹)要趁早。能得到央行“青睐”是一个命题作文,如何对照《金融控股公司监督管理试行办法》,厘清申筹思路,解决核心矛盾,补充硬件部分和软件部分两大短板是尽早提出申筹的前提:

一方面,通过盘点区域金融资源,确定未来补齐金融机构牌照短板的可行路径,补足注册资本金、控制金融牌照数量、金融资产规模及占比、权益类投资占比等硬性指标。

另一方面,关注董监高任职资格、全面风险管理、子公司管控、关联交易、业务协同等软性指标优化,加强与金融监管沟通,有的放矢实施整改。

关于申筹的详细内容,欢迎关注《金控持牌:如何才能得到央行“青睐”?| 申筹篇》。