前 言

在日益激烈的市场竞争环境下,投融资决策、成本控制、现金流管理等财务职能的有效发挥对于企业经营发展至关重要,企业需要在财务层面为企业总体战略及业务战略的落实与执行提供资金运营和财务管理支撑。在此背景下,财务战略成为企业制定战略规划时的关键组件之一,同时受经济与金融环境、经营规模、管理体系等多方面影响。那么企业如何制定财务战略,才能实现企业价值最大化呢?本文将从财务战略的定义与功能作用出发,梳理并呈现企业制定财务战略过程中常见的难点,并进一步回答企业制定财务战略时面临的核心问题。

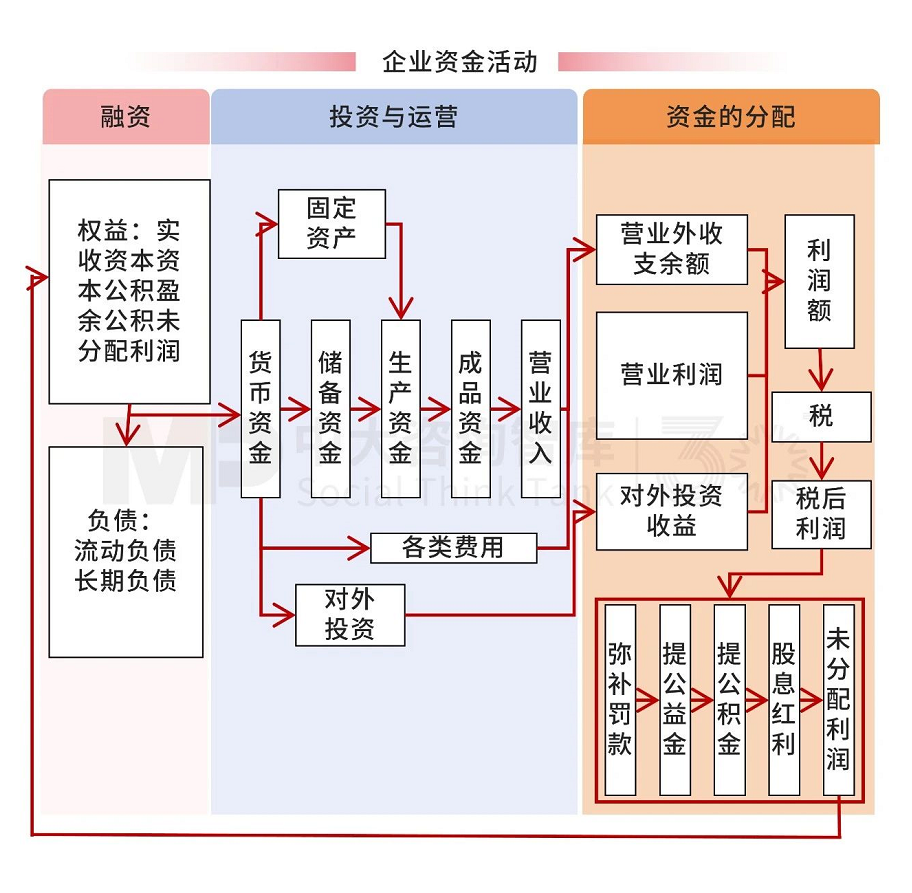

财务战略是对企业现金流转和资本运作所进行的全局性、长期性和创造性的筹划,目标为保持企业资金均衡地流动、确保企业资本的保值增值。基于企业资金活动可将财务战略细分为融资策略、投资策略、营运资本管理策略以及分配策略。

▲图1 企业资金流动机制

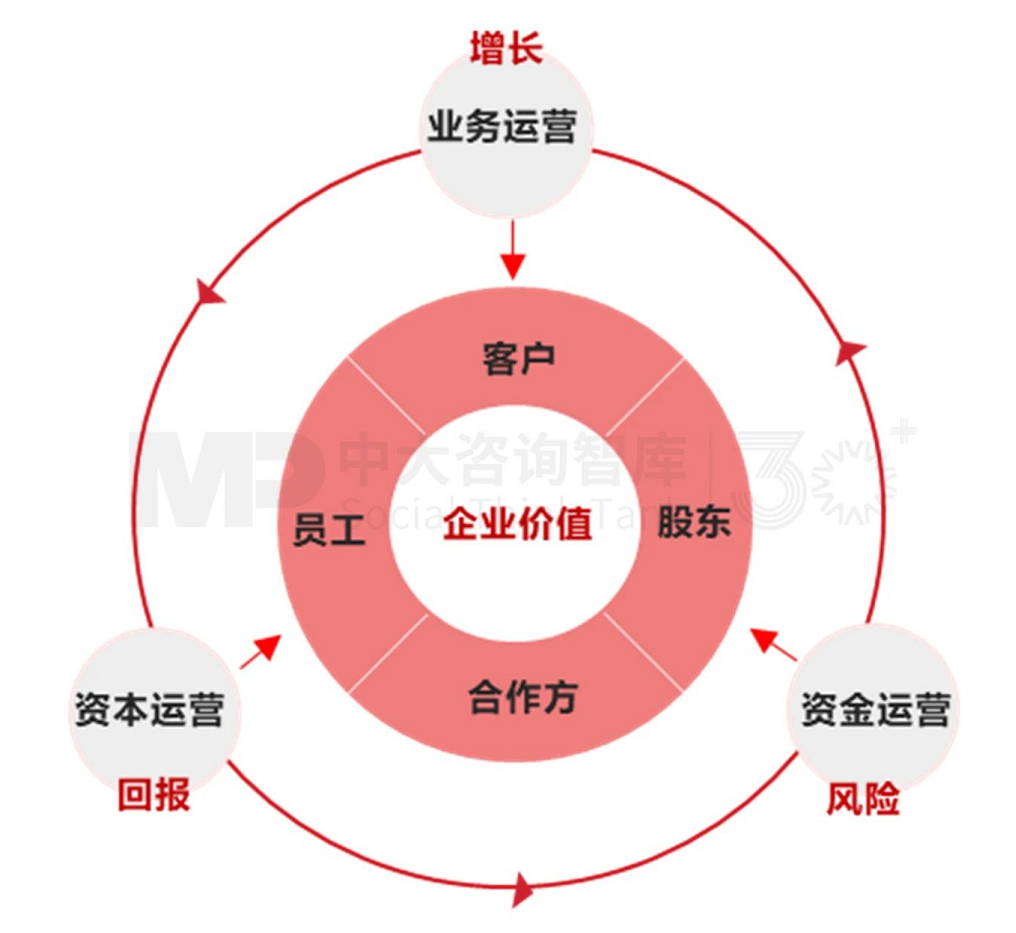

企业活动的目的是追求企业价值最大化,需在追求回报与增长的同时控制风险,财务战略的选择影响企业资金的均衡流动与资源的有效配置,进而影响企业整体战略的实现。

▲图2 企业价值模型

嵌入企业级战略,与企业业务深度融合,匹配企业所处发展周期需求,为企业战略的顺利实施和业务竞争优势的形成提供资金运营支持与财务管理支撑。

充分发挥财务统筹资源配置的核心职能,确定企业资源的分配方式和优先级,打通事前、事中、事后的完整价值链条,优化企业资源配置效率与资本结构,实现企业价值创造。

对企业资金运营进行衡量与过程监控,识别、评估和管理可能影响企业财务状况和业绩的各种风险,降低企业经营风险,保障企业健康、稳定、可持续发展。

● 财务战略的制定受企业战略牵引,被业务运作实际影响

一方面在财务战略的制定过程中,需进行企业总体战略澄清,明晰企业战略定位与目标,以明确企业财务战略的总体定位与功能作用;另一方面业务战略落地具体表现在商业模式的运作上,影响各财务策略制定的标准、重点与可行性,并体现在规模、盈利、效益及风险等方面,财务战略具体策略的制定需围绕业务场景进行。

● 财务战略的执行影响业务开展,支撑业务战略的决策与目标实现

一方面财务活动通过管控、资金与核算线条串联业务活动,财务战略及各细分策略的执行影响业务的具体运转;另一方面财务为企业战略提供决策参考,匹配的、有效的财务战略推动企业业务战略实现。

企业财务领域缺乏战略主动性与前瞻引领性,财务管理思维薄弱,对财务战略认知不足,质疑企业财务战略制定的必要性。

财务战略的制定未结合企业的整体战略与业务战略,企业战略目标与财务目标难以衔接,与其他战略协调性差,财务战略目标设置不合理,容易出现过度扩张、高负债率、流动资金缺乏等现象,难以支持业务稳健发展。

大多数企业缺乏顶层的财务战略规划与全链路财务管理思考,认为投资活动、融资活动、资本营运活动及分配活动之间互相割裂、互不相关,或只做部分财务活动的短期规划。

企业在制定财务战略时没有紧贴自身实际要求,没有利用科学的管理工具进行辅助管理与控制,导致财务战略成效不高。

财务战略制定后,未设置相应的保障机制对各项策略进行落实,包括财务职能及财务管理体系优化设计,也未形成实施计划表推动实行,财务战略成为空中楼阁。

核心问题1:企业的财务愿景是什么?对于财务的定位是什么?

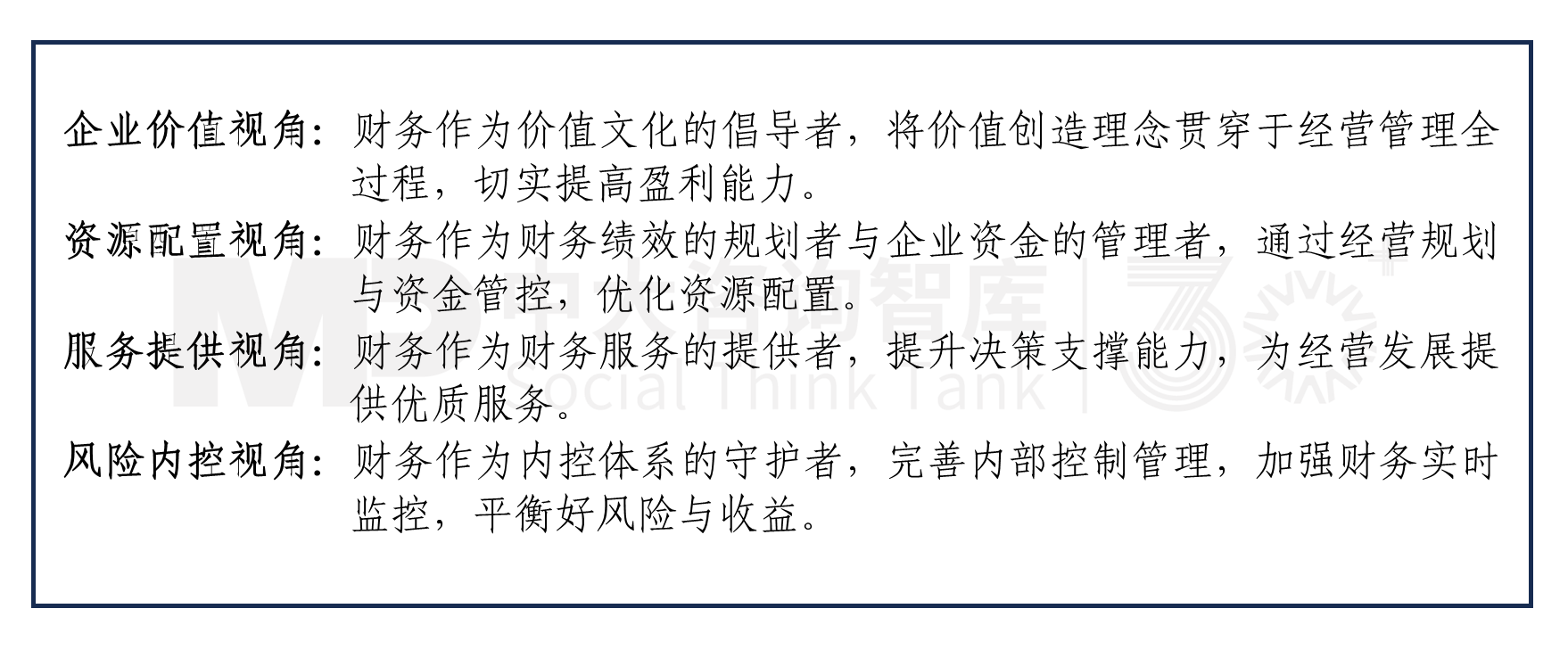

财务愿景与定位需依据企业所处发展阶段,结合自身战略方向与企业文化进一步确定。一般来说,处于初创期、成长期、成熟期及衰退期的企业及其业务有不同的特征表现,相应地有不同的核心财务诉求,所需制定的财务战略与财务愿景定位不同,通常需要关注企业价值实现、资源配置与财务职能发挥等方面。

▲图3 企业常见的财务愿景与定位

核心问题2:财务具体要实现什么?要达到怎样的状态?体现在什么指标上?

财务战略目标体系由定性目标与定量目标组成。定性目标指的是企业财务要实现的基本目标,是对财务愿景与定位的承接,包括企业财务发展状态、财务能力培养目标、财务组织管理目标等。定量目标是企业整体财务指标及分解到各财务活动的数量指标,如在营运资本管理目标可细化为应收账款规模、速动比率、存货周转率等,投资策略目标可细化为投资规模、投资回报率、投资回报期等,融资策略目标可细化为融资规模、融资成本、股权融资占比等,分配策略目标可细化为股利支付率、年度股利额、送转股比例等。

另外,需进一步对财务战略目标进行分解以便执行。按阶段分解为长期目标、中期目标、短期目标,按层次分解为公司目标、部门目标、个人目标。

核心问题3:财务要怎么做?选择哪种财务战略?各财务策略的实施举措和关注重点是?

需综合考虑内外部影响因素,立足企业所处发展周期,相应选择扩张、稳健或收缩型的财务战略。

扩张型财务战略:现金需求量大,为了实现与企业成长战略相匹配,需对扩张方向、方式、速度及资本来源进行科学决策。主要体现为融资增长、投资增长、营运高效、分配少。

稳定型财务战略:现金需求量有所减少,依据自身经营状况确定最佳发展速度,在财务上追求稳健。主要体现为融资适度、投资增长、营运高效、部分分配。

收缩型财务战略:现金需求量持续减少,财务状况不佳、运营效率低下,采取战略性收缩。主要体现为融资降低、投资减少、分配多。

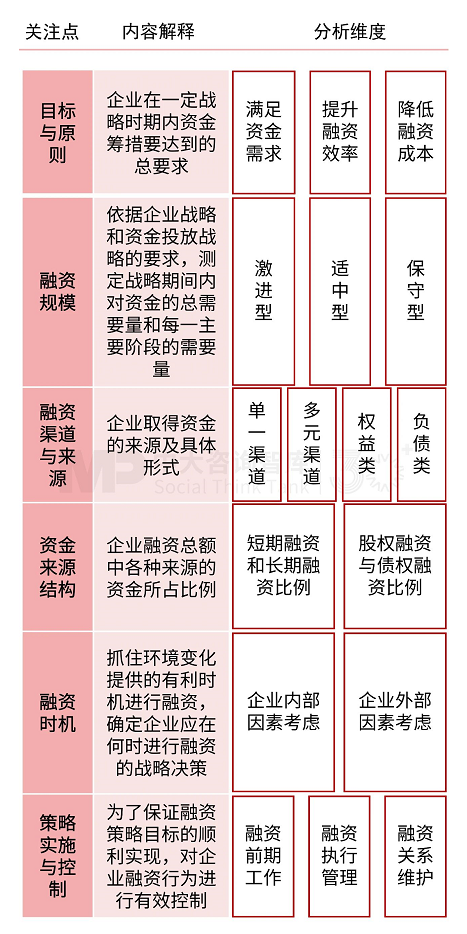

融资策略:涉及企业重大筹资方向的战略性筹划,通过进行融资需求额、可融资额、融资渠道、融资时机等决策,满足企业资金需求的同时提高融资效率、控制资金使用成本与风险,形成科学的资本结构。

▲图4 企业融资策略关注重点

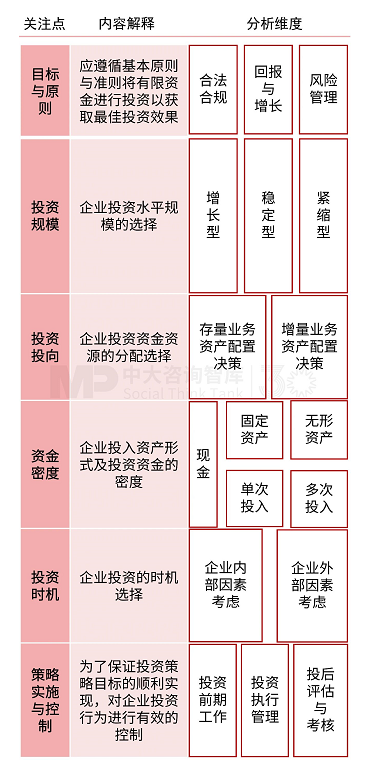

投资策略:对企业重大投资方向与规模进行战略性筹划,通过制定投资财务约束框架,评估投资行为的增长、回报以及风险情况,以确保企业所投入的资金能够获得预期的报酬。

▲图5 企业投资策略关注重点

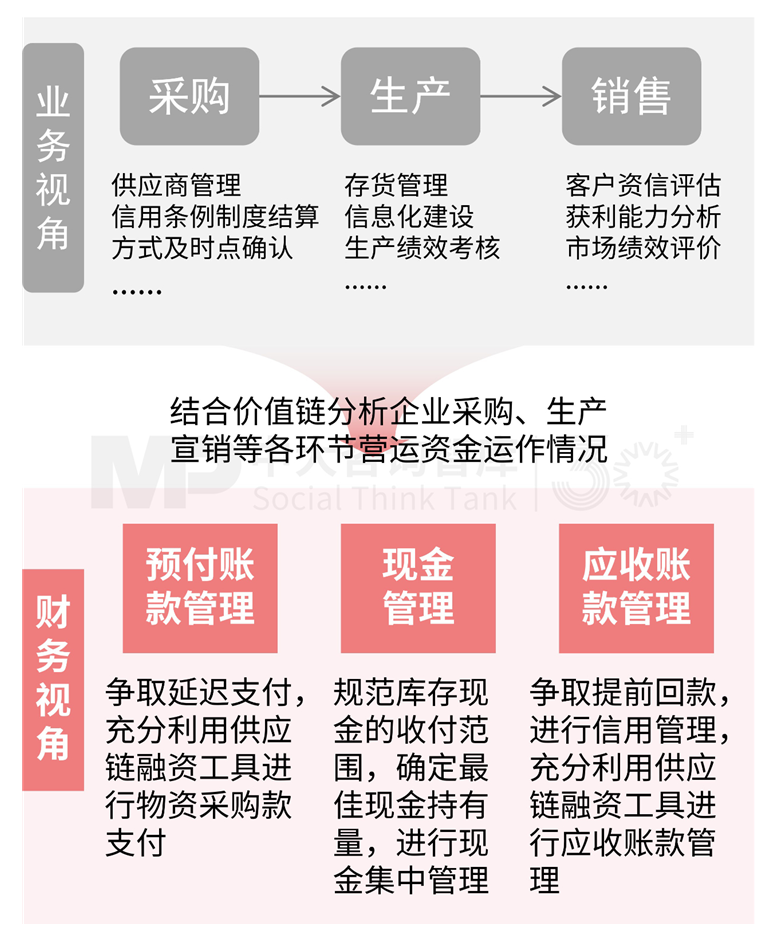

营运资本管理策略:是涉及企业短期资产与负债的战略性筹划,关键在于通过加快周转、现金管理以降低营运资本占用、提升资金使用效率,实现企业现金创造与管理能力提升。

▲图6 企业营运资本管理重点

分配策略:是涉及企业长期、重大分配方向的战略性筹划,在满足债权人和股东回报需求的基础上兼顾未来发展的资金需要,使资本结构趋于最优。其中,对于付息活动,需按时、足额支付;对于派息决策,需综合考虑企业负债率、经营风险、融资能力等,判断企业是否进行利润分配、确认企业可供分配利润并制定利润分配方案。常见的分配策略包括剩余股利策略、固定股利策略、稳定增长股利策略、固定股利支付率策略等。

企业财务战略的选择关系其整体战略与业务战略的实现,需进行全局、长期性的规划,形成涵括企业融资活动、投资活动、营运资金活动、分配活动的全方位、体系化、有侧重的战略体系及策略方案,助力企业实现价值最大化。

企业如何制定符合自身发展需要的财务战略方案?如何充分提升财务效能与促进业财融合,实现企业价值的最大化,促进企业经营稳健发展?中大咨询将推出系列文章,为您深度解析财务战略,敬请关注!