中大咨询专注工程行业发展,近期将陆续推出《工程细分行业发展环境与市场策略分析之水务篇》,深入解读水务行业市场空间,提出业务发展策略。继上篇水务行业整体市场及业务开拓策略进行分析后,本篇将聚焦工程企业在污水处理(水务细分领域之一)的市场机会研究。

中大咨询提供工程细分行业调研服务,最终形成行业研究报告,基本框架见文末。

污水厂网建设总体规模不断扩大,城乡市场需求呈现差异化特征

一、市场规模总体分析

近年来,我国污水处理固定资产投资规模总体呈现上升态势,但投资增速有所下滑。从投资体量上来看,近五年全国污水处理固定资产年均投资额为1260.7亿元,2021年全国污水处理固定资产投资完成额达到1491.2亿元,其中城市855.3亿元,县城313.3亿元,建制镇300.0亿元,乡22.6亿元。从投资增速来看,2017至2021年间,全国污水处理固定资产投资的复合年均增长率达21.0%,但波动较大,仅2018及2020年保持了两位数的增长,2021年的增速仅为-12.5%,全国污水处理投资增速放缓。

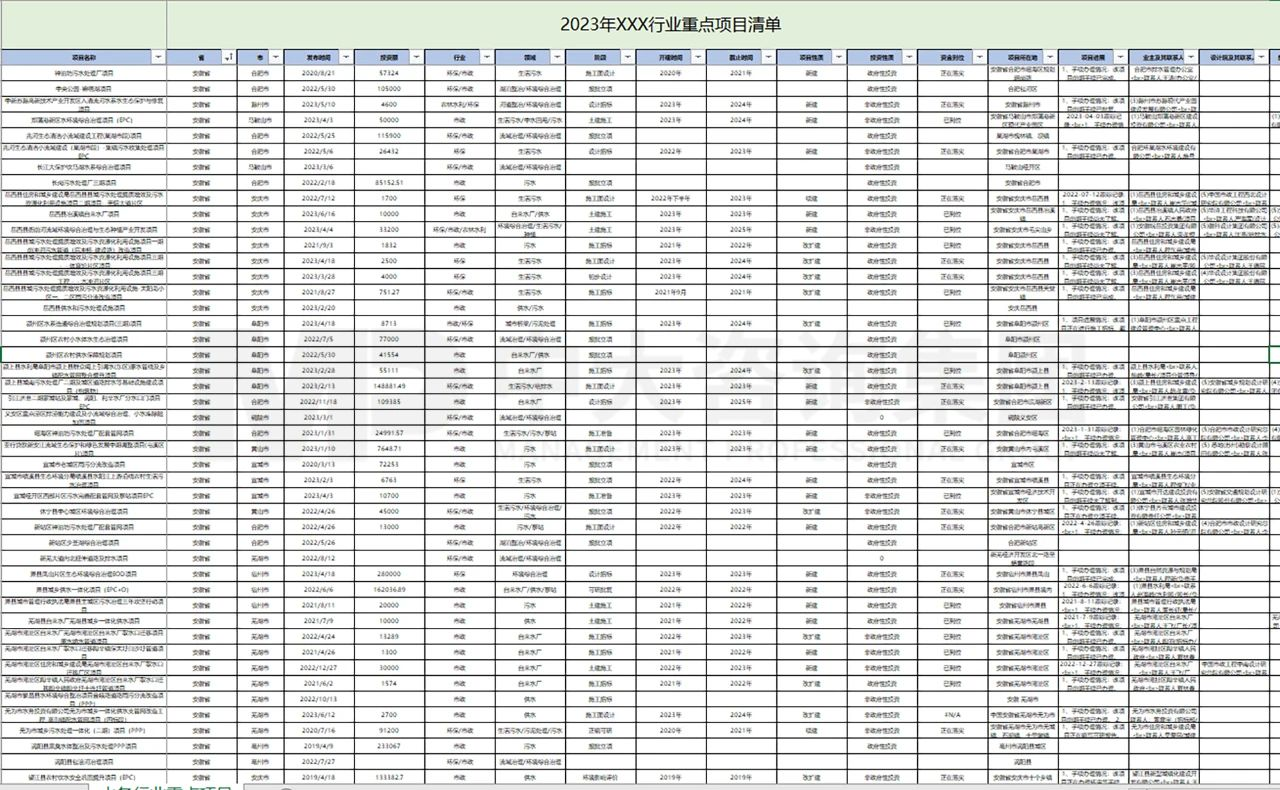

图1 2017-2021年全国城乡污水处理固定资产投资完成额

数据来源:历年《城乡建设统计年鉴》

注:《中国城乡建设统计年鉴》最新数据截至2021年,2022年数据暂未发布,一般情况下每年10月左右发布上年统计年鉴,下同。

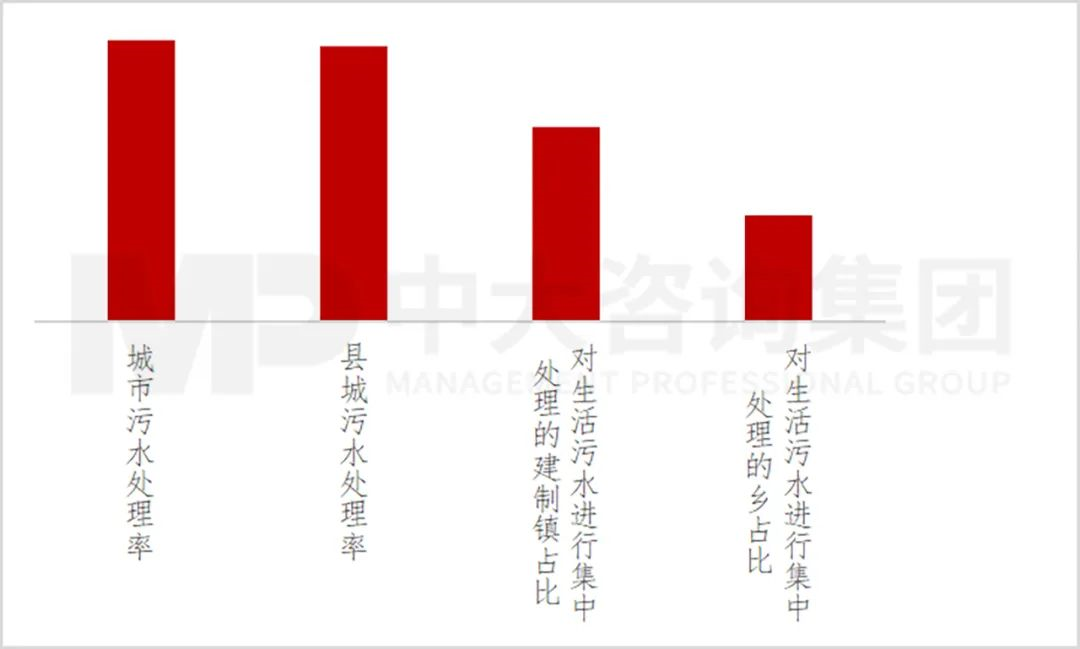

从不同行政区划的情况来看,未来城市及县城的建设重点将集中在现有污水厂网的改造升级,建制镇及乡村的污水厂网新建仍有较大空间。从城市及县城的情况来看,我国城市及县城污水集中处理率较高,2021年城市及县城的污水处理率分别为97.89%及96.11%,未来投资空间主要集中在污水厂网的提标改造方面。从建制镇及乡的情况来看,2021年仅有67.96%的建制镇和36.94%的乡对生活污水进行集中处理,远低于城市及县城的污水处理水平及“到2035年,城镇污水处理能力全覆盖”的规划目标,预计未来镇乡污水处理基础设施建设的力度将进一步加大。从村庄的情况来看,目前对于村庄污水厂及管网工程的统计数据较少,但建制镇及乡的污水处理现状侧面反映出当前我国村庄的污水处理水平较低。《“十四五”推进农业农村现代化规划》指出,“十四五”期间农村生态环境要得到明显改善,农村人居环境整体提升,梯次推进农村生活污水治理,有条件的地区统筹城乡生活污水处理设施建设和管护,带来较大市场机遇。

图2 2021年全国城乡污水处理情况

数据来源:《2021年城乡建设统计年鉴》

各区域污水处理设施发展不平衡,重点抓住华南及华东地区市场机会

二、区域总体分析

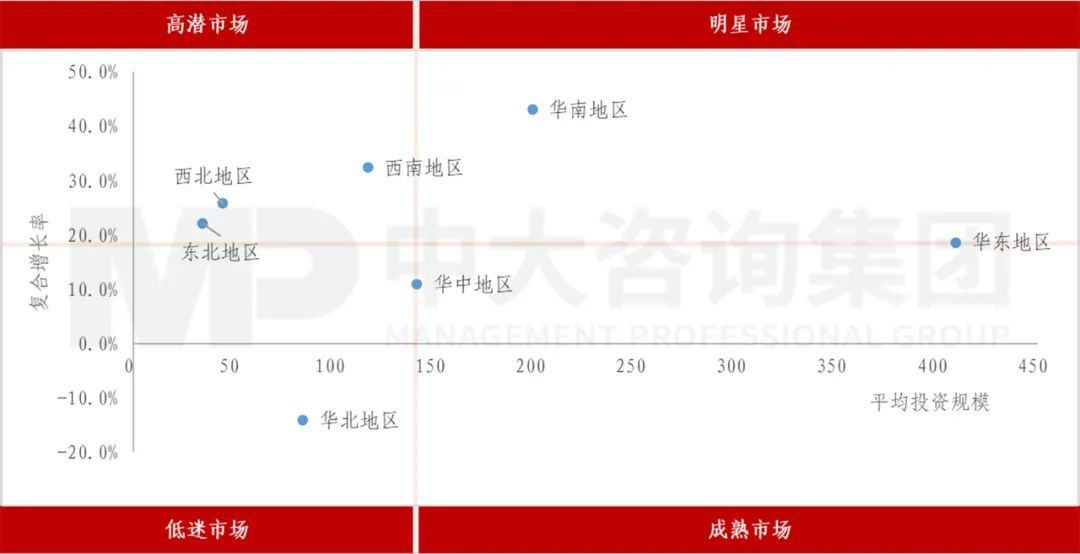

从区域情况来看,根据各区域2017至2021年间污水固定资产投资年均完成额及复合年均增长率,将全国划分为明星市场、高潜市场、成熟市场及低迷市场。其中,明星市场为华南及华东地区,高潜市场为西南、西北及东北地区,成熟市场为华中地区,低迷市场为华北地区。具体来看,2017至2021年间,华东、华南及西南地区的年均污水固定资产投资完成额位居前三,分别为409.3亿元、198.5亿元及141.0亿元。从五年间的变动趋势来看,华东地区受区域面积影响,投资规模始终位于首位,并且波动上升;华南、西南、西北、东北及华中地区的污水固定资产投资完成额呈现波动上升的态势,但西北及东北地区总体规模较小;华北地区五年间的污水固定资产投资完成额波动下降,从2017年的103.2亿元降至2021年的56.2亿元,降幅为45.6%,判断华北地区的污水厂网市场趋于饱和。

图3 污水厂网市场类别划分

数据来源:历年《城乡建设统计年鉴》

三、各区域分析

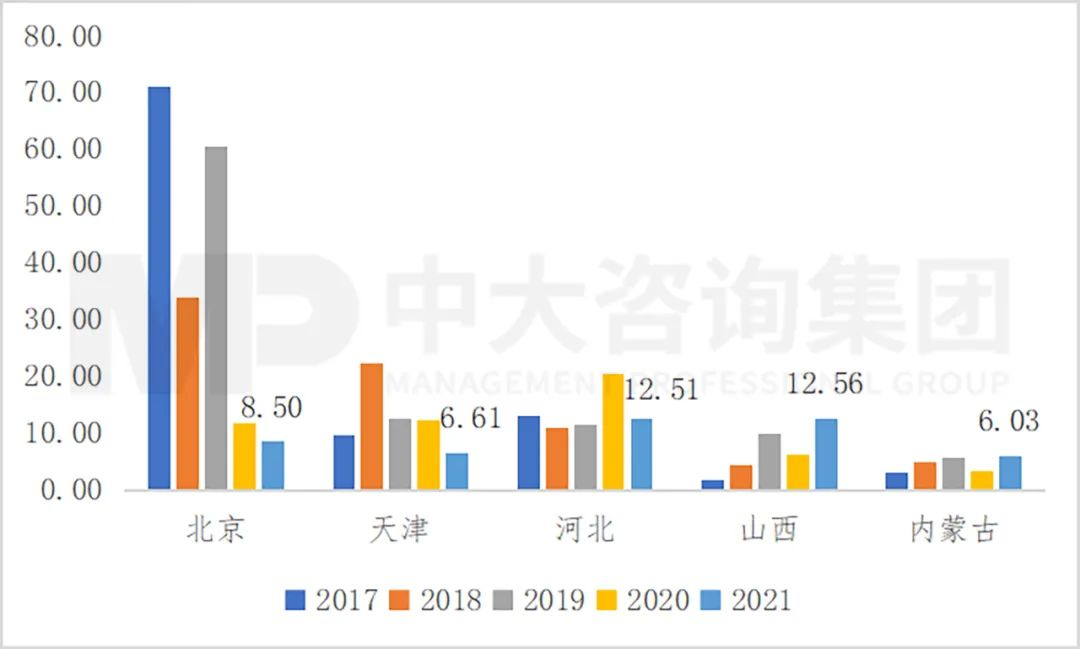

除山西及内蒙古外,华北地区在城市污水处理方面的投资力度减弱。2021年北京、天津及河北在城市污水处理方面的投资与上年同期相比均有所下降,反映出这三省市的城市污水处理市场投资趋于饱和。山西及内蒙古在2021年的城市污水处理固定资产投资分别为12.56亿元和6.03亿元,同比增加101.05%和73.98%,说明山西和内蒙古的城市污水处理市场空间较大。

图4 2017-2021年华北地区城市污水处理固定资产投资完成额(亿元)

数据来源:历年《城乡建设统计年鉴》

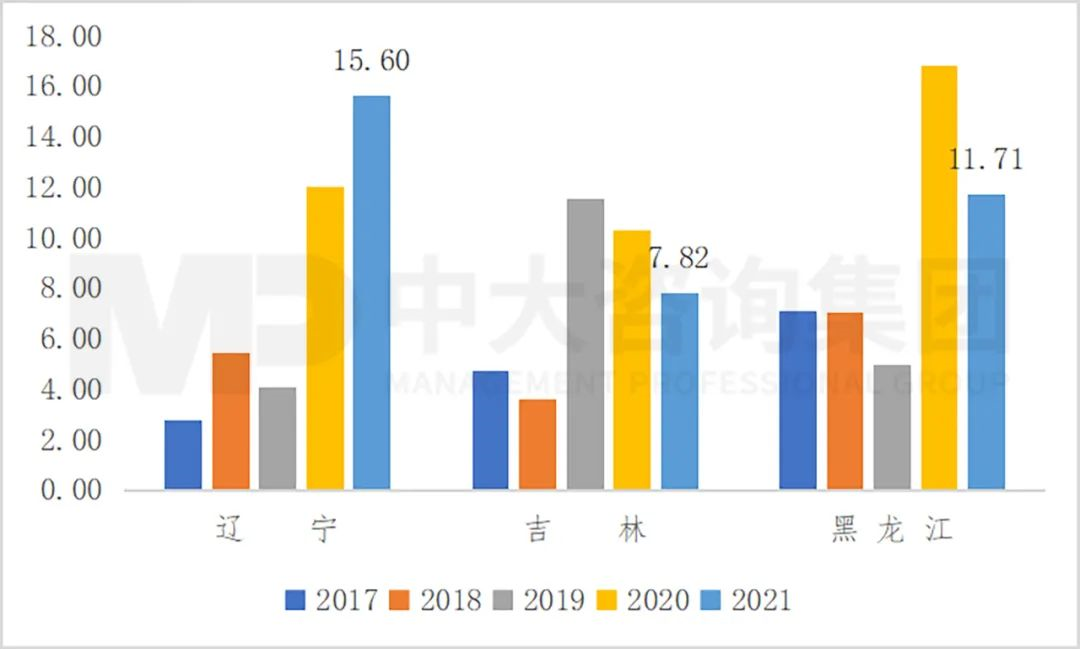

近五年东北地区城市污水处理固定资产投资总体呈现波动上升趋势。2021年,辽宁城市污水处理固定资产投资额为15.60亿元,同比增加29.65%,为东北地区最大市场。

图5 2017-2021年东北地区城市污水处理固定资产投资完成额(亿元)

数据来源:历年《城乡建设统计年鉴》

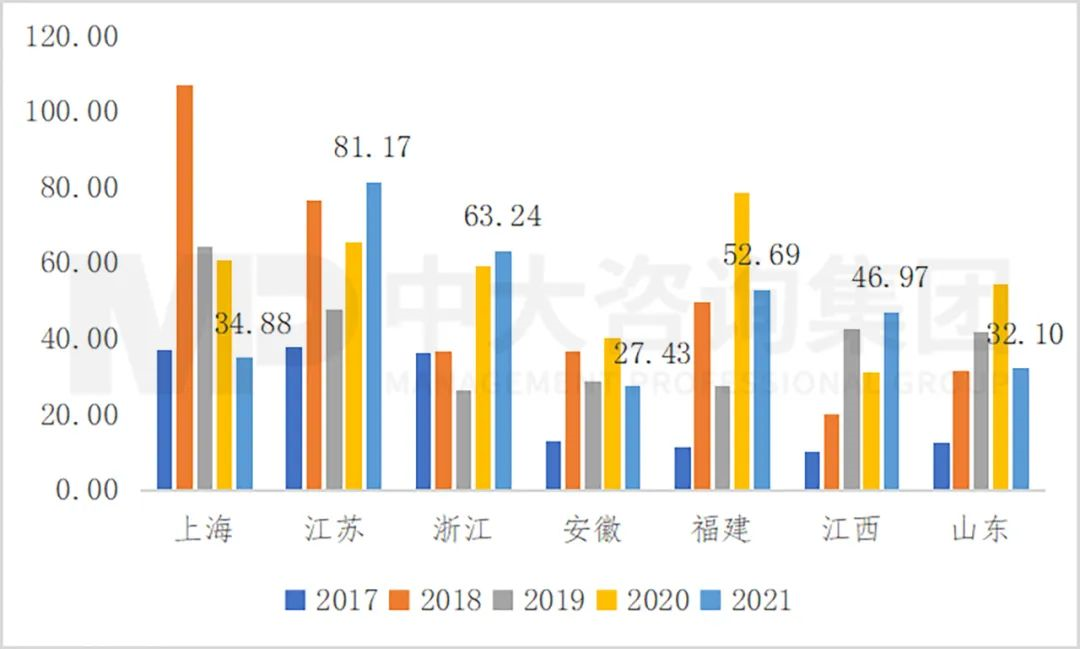

除江苏、浙江及江西外,华东地区在城市污水处理方面的投资力度减弱。2021年上海、安徽、福建及山东在城市污水处理方面的投资同比均有所下降,反映出这四省市的城市污水处理市场投资趋于饱和。江苏、浙江及江西在2021年的城市污水处理固定资产投资分别为81.17亿元、63.24亿元和46.97亿元,同比增加23.73%、6.75%及50.78%,说明江苏、浙江及江西的城市污水处理市场空间较大。

图6 2017-2021年华东地区城市污水处理固定资产投资完成额(亿元)

数据来源:历年《城乡建设统计年鉴》

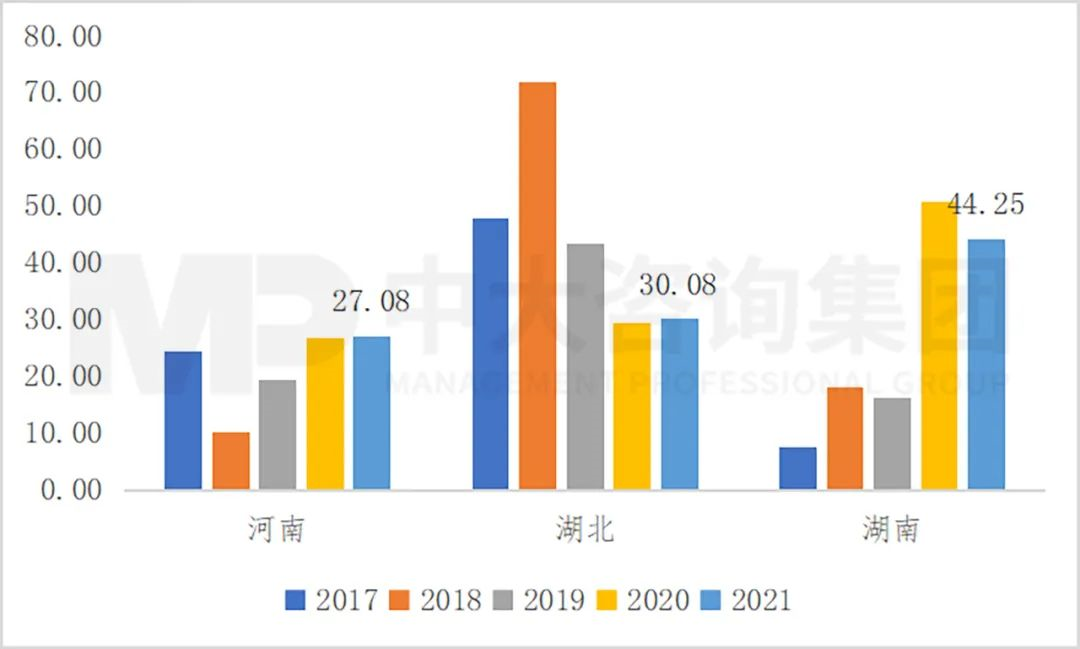

华中地区在城市污水处理方面的投资力度减弱。2021年河南、湖北及湖南在城市污水处理方面的投资分别为27.08亿元、30.08亿元和44.25亿元,河南及湖北同比增长0.64%和1.91%,湖南同比下降12.84%,反映出华中地区城市污水处理投资空间有所收缩。

图7 2017-2021年华中地区城市污水处理固定资产投资完成额(亿元)

数据来源:历年《城乡建设统计年鉴》

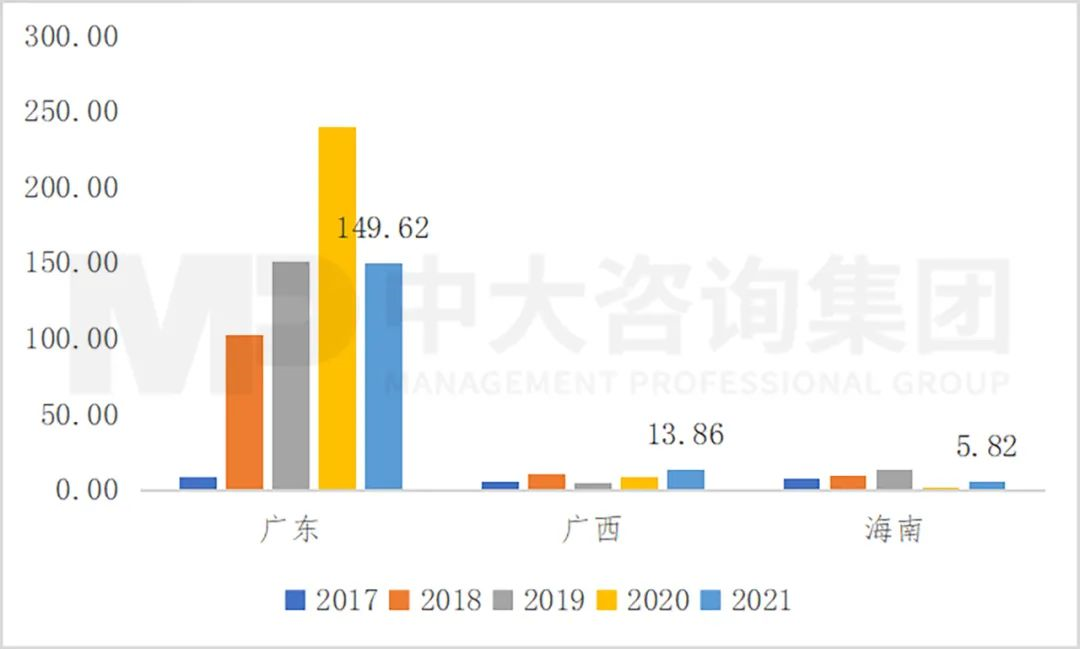

除广东外,华南地区在城市污水处理方面的投资力度有所加强。2021年广东在城市污水处理方面的固定资产投资为149.62亿元,同比下降37.58%,但规模仍占据绝对优势。广西及海南在2021年的城市污水处理固定资产投资分别为13.86亿元和5.82亿元,同比增加51.93%和221.93%,说明广西和海南的城市污水处理市场空间较大。

图8 2017-2021年华南地区城市污水处理固定资产投资完成额(亿元)

数据来源:历年《城乡建设统计年鉴》

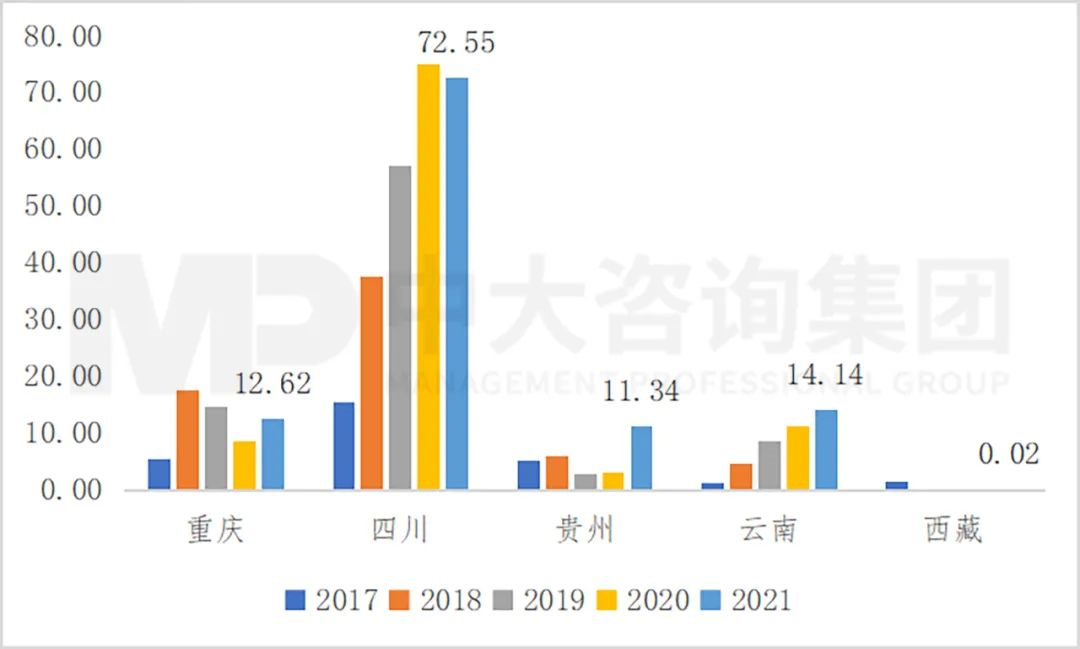

西南地区在城市污水处理方面的投资呈现波动上升态势。2021年四川在城市污水处理方面的固定资产投资为72.55亿元,同比下降3.05%,但规模仍占据绝对优势。重庆、贵州及云南在2021年的城市污水处理固定资产投资分别为12.62亿元、11.34亿元和14.14亿元,同比增加44.58%、274.30%和25.43%,说明西南地区的城市污水处理市场空间较大。

图9 2017-2021年西南地区城市污水处理固定资产投资完成额(亿元)

数据来源:历年《城乡建设统计年鉴》

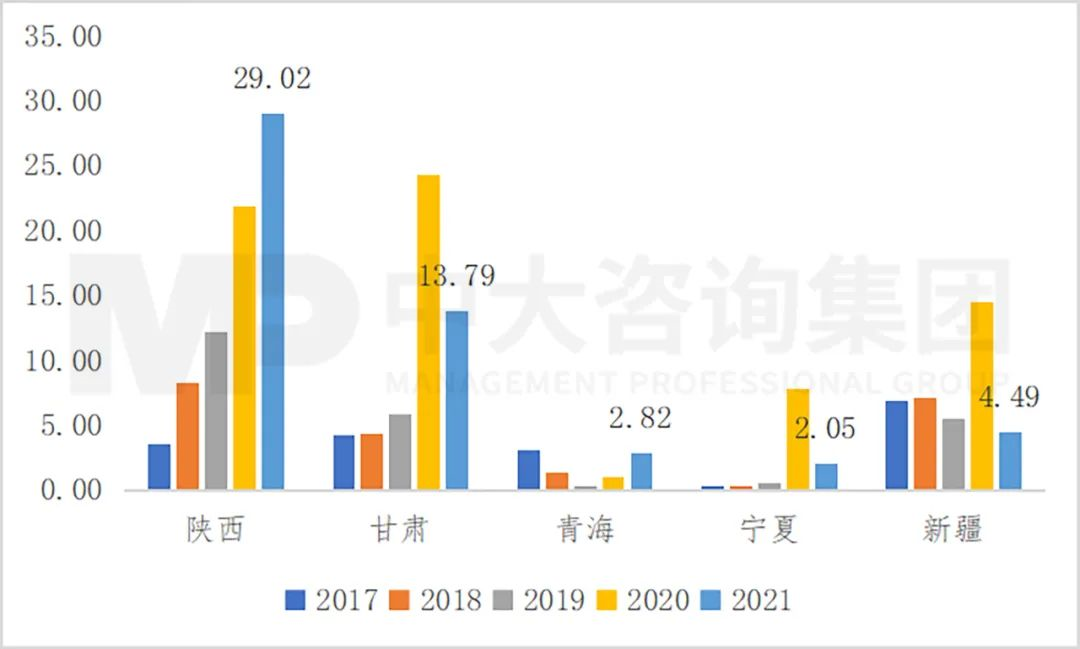

除陕西及青海外,西北地区在城市污水处理方面的投资力度减弱。2021年甘肃、宁夏及新疆在城市污水处理方面的投资同比均有所下降,反映出这三省的城市污水处理市场投资增速放缓。陕西及青海在2021年的城市污水处理固定资产投资分别为29.02亿元和2.82亿元,同比增加32.59%和164.93%,说明陕西和青海的城市污水处理市场空间较大。

图10 2017-2021年西北地区城市污水处理固定资产投资完成额(亿元)

数据来源:历年《城乡建设统计年鉴》

中大咨询坚持长期主义、专业主义,中大咨询工程事业部长期专注于工程企业的战略发展、管理提升、转型升级,在行业增长遭遇瓶颈、力求高质量发展的背景下,我们提供工程细分行业调研定制化服务,最终形成行业研究报告,基本框架如下,供参考,具体双方可详细研讨确定。

并提供2023年工程细分行业重点项目清单(包括项目名称、投资额、项目阶段、业主联系人、设计院联系人等详细信息)